“เอเวอร์แกรนด์” ยอดภูเขาน้ำแข็งหนี้จีน ใหญ่เกินกว่าจะล้ม?

“เอเวอร์แกรนด์” ยอดภูเขาน้ำแข็งหนี้จีน ใหญ่เกินกว่าจะล้ม?

วิกฤตหนี้ของ “เอเวอร์แกรนด์ กรุ๊ป” ยักษ์อสังหาริมทรัพย์อันดับ 2 ของจีน กำลังเป็นที่จับตามองทั่วโลกว่าจะส่งผลกระทบเป็นโดมิโน เอฟเฟ็กต์ กระทบเศรษฐกิจจีนโดยรวมหรือไม่ ขณะเดียวกันก็จะวัดใจรัฐบาลจีนด้วยว่า จะอุ้มบิ๊กอสังหาฯ รายนี้เพราะใหญ่เกินกว่าจะปล่อยให้ล้มหรือไม่ ขณะที่ “เอเวอร์แกรนด์” เป็นเพียงส่วนหนึ่งของปัญหาหนี้ในจีน

“เอเวอร์แกรนด์ กรุ๊ป” เดิมรู้จักกันในชื่อ “เหิงต้า กรุ๊ป” ก่อตั้งขึ้นเมื่อปี 2539 ที่นครกวางโจว โดยนายสวี เจียยิ่น อดีตพนักงานในโรงงานเหล็ก เริ่มต้นจากการสร้างอพาร์ตเมนต์ 323 ห้อง ซึ่งขายหมดในเวลาเพียงครึ่งวัน ธุรกิจของบริษัทเติบใหญ่ขึ้นอย่างรวดเร็ว และเสนอขายหุ้นครั้งแรกต่อประชาชน (ไอพีโอ) ในตลาดหุ้นฮ่องกงเมื่อเดือนตุลาคม ปี 2552 กลายเป็นบริษัทอสังหาริมทรัพย์ยักษ์ใหญ่

ปัจจุบัน เอเวอร์แกรนด์มีโครงการอสังหาริมทรัพย์ราวๆ 1,300 แห่ง กระจายใน 280 เมืองทั่วประเทศจีน นอกจากนี้ ยังมีธุรกิจในเครือมากมาย เช่น ธุรกิจผลิตรถยนต์ไฟฟ้า ธุรกิจภาพยนตร์และรายการโทรทัศน์ // ธุรกิจสวนสนุกธีมพาร์ก ประกันชีวิต โรงพยาบาล ผลิตอาหาร น้ำแร่ นมผง และเป็นเจ้าของสโมสรฟุตบอล “กวางโจว เอเวอร์แกรนด์”

“เอเวอร์แกรนด์” เป็นบริษัทที่ไม่ใช่สถาบันการเงินที่มีหนี้มากสุดในโลกบริษัทหนึ่ง เทียบเคียงกับ “เลห์แมน บราเธอร์ส” เวอร์ชั่นจีน โดยมีภาระหนี้ราว 1.97 ล้านล้านหยวน หรือราว 3.05 แสนล้านดอลลาร์ หรือ 10 ล้านล้านบาท คิดเป็นร้อยละ 2 ของจีดีพีจีน ประกอบด้วยดอกเบี้ยหุ้นกู้ เงินกู้ธนาคาร หนี้ซัพพลายเออร์และผู้ซื้อบ้าน

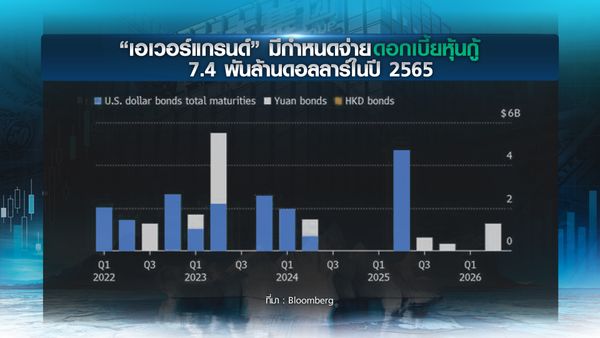

เฉพาะในเดือนกันยายนนี้ “เอเวอร์แกรนด์” จะครบกำหนดชำระดอกเบี้ยหุ้นกู้ 2 รอบ โดยในวันที่ 23 กันยายน มีกำหนดต้องจ่ายดอกเบี้ย 83.5 ล้านดอลลาร์ สำหรับหุ้นกู้งวดเดือนมีนาคม ปี 2565 และในวันที่ 29 กันยายน มีกำหนดจ่ายดอกเบี้ย 47.5 ล้านดอลลาร์ สำหรับหุ้นกู้งวดเดือนมีนาคม ปี 2567 ซึ่งหาก “เอเวอร์แกรนด์” ไม่สามารถชำระดอกเบี้ยเหล่านี้ได้ภายในเวลา 30 วัน ก็จะกลายเป็นการผิดนัดชำระหนี้ ซึ่งจะนำไปสู่การปรับโครงสร้างหนี้

“บลูมเบิร์ก” ประเมินว่า จากนี้ไปถึงสิ้นปี เอเวอร์แกรนด์จะต้องจ่ายดอกเบี้ยหุ้นกู้ประมาณ 669 ล้านดอลลาร์ ซึ่งในจำนวนนี้ ราว 615 ล้านดอลลาร์ เป็นหุ้นกู้สกุลดอลลาร์ และในปี 2565 บริษัทจะต้องจ่ายดอกเบี้ยหุ้นกู้รวมประมาณ 7.4 พันล้านดอลลาร์

“ฟิตช์ เรตติ้งส์” ประเมินว่า เอเวอร์แกรนด์กู้เงินจากธนาคารและสถาบันการเงินต่างๆ รวม 5.72 แสนล้านหยวน หรือประมาณ 8.88 หมื่นล้านดอลลาร์ แต่ธนาคารต่างๆ อาจมีความเสี่ยงทางอ้อมเพิ่มเติม จากการที่เอเวอร์แกรนด์เป็นหนี้ซัพพลายเออร์ ทั้งในส่วนสินค้าและบริการ อีกราวๆ 6.67 แสนล้านหยวน หรือกว่า 1.03 แสนล้านดอลลาร์ รวมทั้งมีลูกค้าที่จ่ายมัดจำซื้อบ้านที่ยังไม่ได้สร้างอีกราว 1.5 ล้านคน

ปัญหาของ “เอเวอร์แกรนด์” เกิดจากการทำธุรกิจโดยกู้ยืมเงินมาลงทุนแบบเกินตัว และไม่ได้โฟกัสเฉพาะธุรกิจหลัก ซึ่งหากไม่มีปัจจัยแทรกก็อาจยังไม่แสดงอาการ แต่เป็นเพราะ 2 ปัจจัยหลักๆ ที่ทำให้ยักษ์อสังหาฯ เบอร์ 2 เดินมาถึงจุดนี้ ได้แก่ 1.การออกกฎระเบียบใหม่ของรัฐบาลจีนเมื่อปีที่แล้ว เพื่อดัดหลังพฤติกรรมก่อหนี้ของบริษัทพัฒนาอสังหาริมทรัพย์ โดยใช้เกณฑ์ควบคุมสินเชื่ออสังหาฯ 3 ข้อ ทั้งอัตราส่วนหนี้สินต่อส่วนของเจ้าของ (debt-to-equity), อัตราส่วนหนี้ต่อกระแสเงินสดในการดำเนินกิจการ (debt-to-cash) และอัตราส่วนหนี้สินต่อสินทรัพย์ (debt-to-assets) ซึ่งต้องไม่เกินร้อยละ 15

2.ปัจจัยจากการชะลอตัวของตลาดอสังหาริมทรัพย์จีน ส่งผลให้ยอดขายอพาร์ตเมนต์ใหม่ลดลง หลังจากขยายตัวร้อนแรงต่อเนื่องมานานจนเกิดฟองสบู่ ซึ่งก็เป็นผลมาจากการระบาดของโควิด-19

เมื่อมีรายได้ไม่พอจ่าย ขอกู้เพิ่มก็ไม่ได้ ทำให้ “เอเวอร์แกรนด์” เดินสะดุดหนี้มหาศาล และแม้จะพยายามหาเงิน แต่ก็ไม่ง่ายนักที่จะขอกู้ในสถานการณ์เช่นนี้ ส่วนการขายสินทรัพย์ในมือ เช่น อาคารสำนักงานในย่านทำเลทองของฮ่องกง ธุรกิจรถยนต์ไฟฟ้าและธุรกิจบริหารอสังหาริมทรัพย์ ก็ไม่ใช่จะรวดเร็ว เพราะผู้ซื้อก็ต้องการให้ได้ราคาต่ำที่สุด

นับตั้งแต่ต้นปีมาถึงขณะนี้ ราคาหุ้นของเอเวอร์แกรนด์ลดลงแล้วร้อยละ 80 ซึ่งก็ส่งผลกระทบต่อดัชนีตลาดหุ้นทั่วโลก เพราะนักลงทุนมีความกังวลถึงความเสี่ยงที่วิกฤตหนี้ของ “เอเวอร์แกรนด์” อาจส่งผลกระทบเป็นโดมิโน เพราะมีผู้เกี่ยวข้องจำนวนมาก

สำหรับภาคส่วนที่จะได้รับผลกระทบจากวิกฤตหนี้ครั้งนี้ มีทั้งธนาคาร ซัพพลายเออร์ ผู้ซื้อบ้าน และนักลงทุน

โดยในส่วนของธนาคาร นับเป็นกลุ่มแรกๆ ที่จะได้รับผลกระทบจากวิกฤตหนี้ของเอเวอร์แกรนด์ ซึ่งมีธนาคารปล่อยกู้มากกว่า 128 แห่ง และสถาบันการเงินประเภทต่างๆ อีกกว่า 120 แห่ง และยังมีความเสี่ยงทางอ้อมจากซัพพลายเออร์ที่ไม่ได้รับเงินจากเอเวอร์แกรนด์ แต่นักวิเคราะห์มองว่า กลุ่มธนาคารจีนยังมีความแข็งแกร่ง และจำนวนธนาคารที่ปล่อยสินเชื่อให้เอเวอร์แกรนด์ก็มีสัดส่วนไม่มาก จากธนาคารกว่า 4,000 แห่ง

กลุ่มต่อมา คือ ผู้ซื้อบ้าน และนักลงทุน ซึ่งบางส่วนรวมตัวประท้วงยืดเยื้อที่สำนักงานใหญ่ของเอเวอร์แกรนด์ โดยบริษัทเริ่มใช้อสังหาริมทรัพย์ที่มีอยู่ชำระหนี้เป็นส่วนลดอพาร์ตเมนต์ สำนักงาน พื้นที่ค้าปลีก และที่จอดรถ

สำหรับซัพพลายเออร์ หลายแห่งจัดส่งวัสดุให้โครงการของเอเวอรแกรนด์โดยไม่ต้องสำรองจ่ายล่วงหน้า และได้รับตราสารทางการเงินแทน ซึ่งปกติตราสารทางการเงินเป็นการสัญญากับผู้รับเหมาและซัพพลายเออร์ว่าจะชำระเงินตามวันที่กำหนดในอนาคต ปกติจะดำเนินการภายในเวลา 1 ปี “เอสแอนด์พี” ประเมินว่า เอเวอร์แกรนด์มีภาระหนี้ที่ต้องจ่ายซัพพลายเออร์กว่า 2.4 แสนล้านหยวน หรือ 3.72 หมื่นล้านดอลลาร์ ในช่วง 12 เดือนข้างหน้า ซึ่งเฉพาะในปีนี้ มีวงเงินอยู่ที่ 1 แสนล้านหยวน และเป็นไปได้ว่าเอเวอร์แกรนด์จะใช้สินทรัพย์ทางกายภาพแลกกับการจ่ายหนี้ส่วนนี้

ปัญหาที่อาจส่งผลในวงกว้างจนกระทบเสถียรภาพทางการเงิน ทำให้หลายฝ่ายจับตามองท่าทีของรัฐบาลจีนว่าจะเข้าอุ้ม “เอเวอร์แกรนด์” หรือไม่ เพราะเข้าข่าย “ใหญ่เกินกว่าจะปล่อยให้ล้ม” (too big too fail) หรือจะปล่อยให้เรียนผูกก็เรียนแก้เอาเอง แต่มีความเป็นไปได้มากที่รัฐบาลจะยื่นมือเข้าช่วย แม้จะไม่ได้อุ้มเต็มตัว ก็ต้องสนับสนุนบางส่วน ซึ่งสะท้อนผ่านการที่ธนาคารกลางจีนอัดฉีดเงินเข้าระบบมากถึง 9 หมื่นล้านหยวน หรือ 1.4 หมื่นล้านดอลลาร์ ผ่านข้อตกลงการซื้อคืนพันธบัตร (reverse repo) ระยะ 7 และ 14 วัน เมื่อวันที่ 17 กันยายน ซึ่งเป็นการเติมเงินเข้าระบบการเงินจีนมากที่สุด ตั้งแต่เดือนกุมภาพันธ์ที่ผ่านมา

วิกฤตหนี้ “เอเวอร์แกรนด์” ถือเป็นหนึ่งในภูเขาหนี้ของจีน โดยในช่วง 18 เดือน นับถึงเดือนกรกฎาคมที่ผ่านมา หนี้ของจีนเพิ่มขึ้นเป็น 4 เท่าของจีดีพี ขณะที่จำนวนหุ้นกู้ที่ผิดนัดชำระหนี้ก็เพิ่มขึ้นมากเช่นกัน แม้จะมีสัดส่วนไม่มากในตลาดพันธบัตรในประเทศจีนที่มีมูลค่า 13 ล้านล้านดอลลาร์ แต่ก็สะท้อนถึงปัญหาหนี้ในจีนที่สูงขึ้นเรื่อยๆ

“ฟิตช์ เรตติ้งส์” ประเมินว่า ในช่วง 6 เดือนแรกของปีนี้ หุ้นกู้ของบริษัทต่างๆ ในจีน มีการผิดนัดชำระหนี้คิดเป็นมูลค่า 6.26 หมื่นล้านหยวน หรือราว 9.67 พันล้านดอลลาร์ ทำสถิติสูงสุดเมื่อเทียบกับช่วงเดียวกันนับตั้งแต่ปี 2557 ในจำนวนนี้เป็นการผิดนัดชำระหนี้โดยบริษัทของรัฐมากกว่าครึ่งหนึ่ง หรือประมาณ 3.57 หมื่นล้านหยวน

ส่วนในปี 2563 ทั้งปี หุ้นกู้ที่ออกโดยบริษัทต่างๆ มีการผิดนัดชำระรวม 1.47 แสนล้านหยวน เพิ่มขึ้นหลายเท่าตัวเมื่อเทียบกับปี 2557 ซึ่งผิดนัดชำระเพียง 1.34 พันล้านหยวน และไม่มีบริษัทของรัฐผิดนัดชำระหนี้เลย

สาเหตุหลักๆ มาจากการระบาดของโควิด-19 ส่งผลกระทบต่อเศรษฐกิจจีนอย่างไม่เคยปรากฏมาก่อน และการพยายามฟื้นตัวก็ทำให้เผชิญกับความเสี่ยงเรื่องหนี้ในระดับที่ไม่เคยเกิดขึ้นมาก่อน ซึ่งคลื่นการผิดนัดชำระหนี้ทั้งในส่วนธุรกิจของรัฐและเอกชนที่เพิ่มขึ้นต่อเนื่อง ทำให้รัฐบาลจีนพยายามปรับท่าที เพื่อไม่ให้เกิดความคาดหวังว่ารัฐบาลจะให้การช่วยเหลือทุกครั้ง

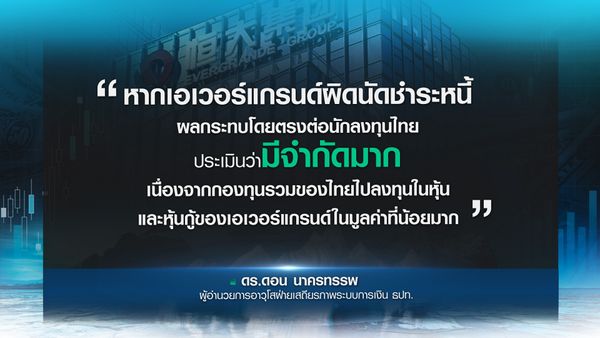

สำหรับผลกระทบโดยตรงต่อนักลงทุนไทย หากเอเวอร์แกรนด์ มีการผิดนัดชำระหนี้นั้น "ดร.ดอน นาครทรรพ" ผู้อำนวยการอาวุโสฝ่ายเสถียรภาพระบบการเงิน ธนาคารแห่งประเทศไทย ประเมินว่า "มีจำกัดมาก" เนื่องจากผลประกอบการของบริษัทย่ำแย่มาสักพักแล้ว และหุ้นกู้ของ Evergrande ก็มีอันดับความน่าเชื่อถือต่ำกว่าระดับ Investment Grade มาหลายปีแล้วเช่นกัน กองทุนรวมของไทยจึงมีการไปลงทุนในหุ้นและหุ้นกู้ของ Evergrande ในมูลค่าที่น้อยมาก

อย่างไรก็ดี หากตลาดหุ้นและตลาดตราสารหนี้ของจีนถูกเทขายรุนแรงไปด้วย กองทุนรวมหลายแห่งอาจจะได้รับผลกระทบพอสมควร เพราะจีนเป็นประเทศหลักที่ไทยไปลงทุนในหลักทรัพย์ต่างประเทศ

แต่บทเรียนสำคัญจากกรณี เอเวอร์แกรนด์ คือ บริษัทขนาดใหญ่ที่มิใช่สถาบันการเงินสามารถส่งผ่านความเสี่ยงต่อเสถียรภาพของระบบการเงินได้ การติดตามสถานะ และความเสี่ยงของบริษัทที่มีความสำคัญต่อระบบแบบ Evergrande เพื่อให้สามารถ “ตัดไฟตั้งแต่ต้นลมได้” จึงมีความจำเป็นมากในการดูแลเสถียรภาพระบบการเงิน ซึ่งในกรณีนี้ ดร.ดอน คิดว่า "ทางการจีนปล่อยให้ปัญหาลุกลามใหญ่โตเกินไป"

ปัจจุบัน ธปท. มีการติดตามความเสี่ยงของกลุ่มบริษัทขนาดใหญ่ที่มีความสำคัญต่อระบบประมาณ 30 กลุ่มบริษัท โดยใช้ข้อมูลจากงบการเงิน จากสถาบันการเงินที่ปล่อยกู้ จากบริษัทจัดอันดับความน่าเชื่อถือ จากนักวิเคราะห์ รวมถึงจากการพูดคุยกับบริษัทเหล่านี้โดยตรง

ข่าวดีคือ โอกาสที่กลุ่มบริษัทเหล่านี้จะส่งผลกระทบอย่างมีนัยต่อเสถียรภาพระบบการเงินไทยในระยะหนึ่งปีข้างหน้ามีต่ำมาก ทั้งนี้ ถ้าไม่นับ บริษัท การบินไทย จำกัด (มหาชน) หุ้นกู้ที่ได้รับการจัดลำดับที่ออกโดยกลุ่มบริษัทเหล่านี้ มีอันดับความน่าเชื่อถือในระดับ Investment Grade ทั้งหมด นอกจากนี้พบว่าในภาพรวม กลุ่มบริษัทเหล่านี้สามารถผ่านพ้นวิกฤตโควิด-19 ไปได้ค่อนข้างดี เพราะการฟื้นตัวของเศรษฐกิจไทยแบบรูปตัว K กลุ่มบริษัทเหล่านี้ส่วนใหญ่จะอยู่ในขาที่ชี้ขึ้นของตัว K

มองในแง่ดี กลุ่มบริษัทขนาดใหญ่ที่เข้มแข็งจะช่วยนำพาการเติบโตของประเทศ แต่มองในแง่ร้าย อำนาจตลาดที่สูงอาจจะนำไปสู่การแข่งขันที่ลดลงและความเสียเปรียบของบริษัทเล็กบริษัทน้อยได้ ที่สำคัญ ในแง่ของเสถียรภาพเศรษฐกิจ ถ้ากลุ่มบริษัทเหล่านี้เกิดปัญหาขึ้นมา จะทำให้เกิดความเสียหายต่อระบบการเงินที่รุนแรงทวีคูณขึ้นไปอีก และยิ่งบริษัทใหญ่ขึ้นเท่าไร บริษัทอาจจะยิ่งระวังตัวเองน้อยลง เพราะเชื่อว่า ถ้าใหญ่ถึงระดับ Too big to fail แล้ว สุดท้ายภาครัฐก็ต้องเข้ามาอุ้ม