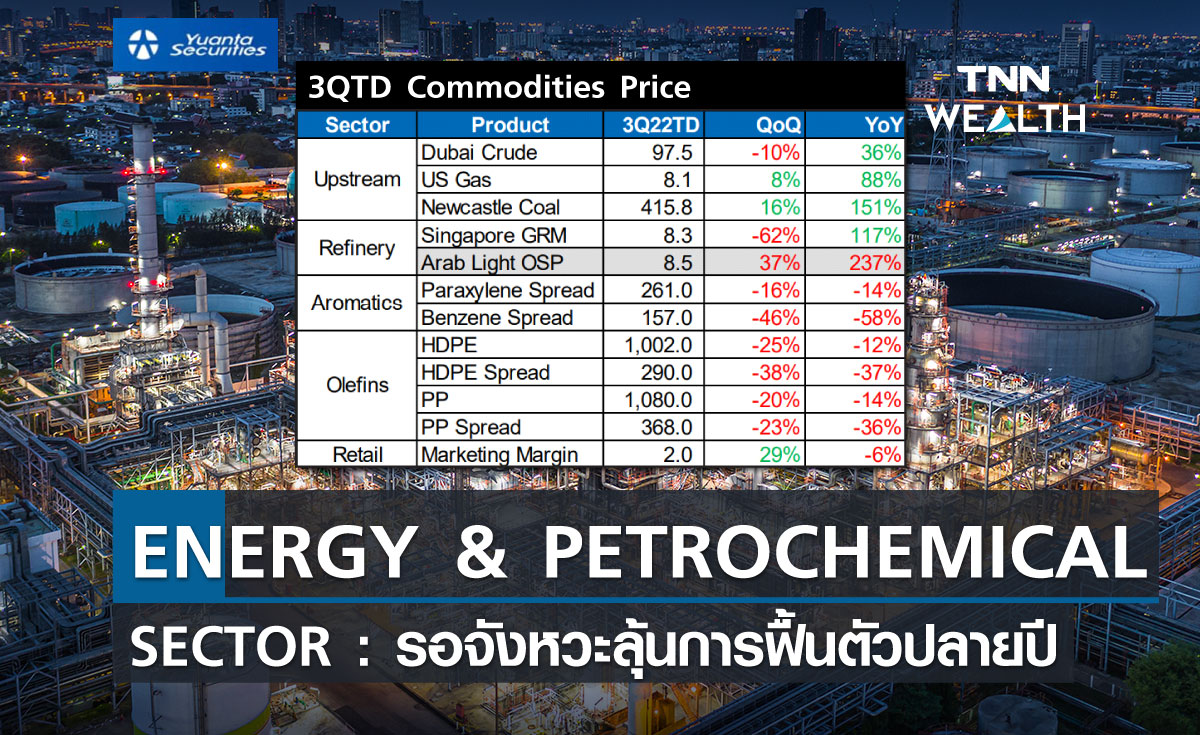

ENERGY & PETROCHEMICAL SECTOR รอจังหวะลุ้นการฟื้นตัวปลายปี

ราคา และ Spread ผลิตภัณฑ์พลังงาน – ปิโตรเคมี 3QTD ส่วนใหญ่ปรับตัวในทิศทางลดลง QoQ (ยกเว้น ก๊าซธรรมชาติ และถ่านหิน) สะท้อนความต้องการใช้ที่อ่อนแอลงตามภาวะเศรษฐกิจโลก เนื่องจาก ผลกระทบของนโยบายการเงินตึงตัว, ภาวะราคาพลังงานแพง และมาตรการควบคุม Zero-Covid ที่ เข้มงวดของจีน ส่งผลให้แนวโน้มผลประกอบการ 3Q65 ของกลุ่ม ENERGY & PETROCHEMICAL SECTOR ไม่เด่น

บล.หยวยต้า (ประเทศไทย) ออกบทวิเคราห์ “ENERGY & PETROCHEMICAL SECTOR รอจังหวะลุ้นการฟื้นตัวปลายปี”โดยแม้ประเมินเบื้องต้นว่ากำไร กลุ่มพลังงานต้นน้ำ (BANPU PTTEP) จะประคองตัว QoQ ในระดับสูงไว้ได้จากการเพิ่มขึ้นของยอดขาย และราคาก๊าซธรรมชาติ- ถ่านหิน อย่างไรก็ตาม ผลประกอบการอุตสาหกรรมขั้นกลาง (โรงกลั่น - ปิโตร เคมี) จะอ่อนแอลง QoQ เพราะนอกจากได้รับผลกระทบจากการปรับตัวลงของค่าการกลั่น - Spread ปิโตรเคมีสวนทางการเพิ่มขึ้นของต้นทุนน้ำมัน - ต้นทุนก๊าซ ยังมีความเสี่ยงเพิ่มเติมจากการบันทึกขาดทุนสต็อก น้ำมัน, ขาดทุน Hedging (ส่วนใหญ่อ้างอิง Crack Spread น้ำมันดีเซล ซึ่งประเมินว่าต้นทุนการ Mark-o-market ช่วงต้นไตรมาส 3 อยู่ที่ US$30/bbl เทียบกับค่าเฉลี่ย 3QTD ที่ US$36/bbl) และขาดทุน FX จากบาทอ่อนค่า (ส่วนใหญ่มีเงินกู้ยืมสกุลดอลลาร์)

.

.

อย่างไรก็ตาม บล.หยวนต้า (ประเทศไทย) เชื่อว่าราคาพลังงานจะสามารถประคองตัวอยู่ในระดับสูง เพราะท่าทีของกลุ่มโอเปกที่ พร้อมปรับลดปริมาณผลิตเพื่อรักษาเสถียรภาพราคาน้ำมัน (ประชุมล่าสุด 5 ก.ย. ปรับลดการผลิต 1 แสน บาร์เรล/วัน) และปริมาณสต็อกน้ำมัน SPR ของสหรัฐฯ อยู่ระดับต่ำสุดรอบ 38 ปีทำให้หากน้ำมันปรับฐาน สหรัฐฯ อาจเข้าซื้อน้ำมันกลับเข้าคลัง SPR ได้

.

.

นอกจากนี้ ราคาพลังงานช่วงปลายปีมีปัจจัยหนุนจากภาวะอุปทานตึงตัวช่วงปลายปีซึ่งเป็นฤดูหนาวของชาติตะวันตก เพราะ

1) EU จะเริ่มแบนการนำเข้าน้ำมันดิบ ทางทะเล และน้ำมันสำเร็จรูปของรัสเซียวันที่ 5 ธ.ค. และ 5 ก.พ.

2) สิ้นสุดระบายสต็อกน้ำมัน SPR ของ สหรัฐฯ เดือนพ.ย.

3) การเกิดอุปสงค์น้ำมัน - ถ่านหินทดแทนก๊าซธรรมชาติที่ขาดแคลน (โดยเฉพาะน้ำมัน ดีเซล – น้ำมันเตาซึ่งคาดว่าจะช่วยเพิ่มอุปสงค์ 0.2 – 0.4 ล้านบาร์เรล/วัน จากระดับ 3Q65)

.

.

จากเหตุผลข้างต้น ทำให้ บล.หยวนต้า (ประเทศไทย) คาดว่าทิศทางงบ 3Q65 ที่ไม่เด่น เพราะผ่านจุดพีคใน 2Q65 ไปแล้ว, การพักฐานของราคา Commodity จากความกังวลด้านอุปสงค์และหุ้นส่วนใหญ่ผ่านการขึ้น XD เงินปันผลงวด 1H65 ระดับสูง ไปแล้ว ทำให้ระยะสั้นคาดหุ้นกลุ่มพลังงาน – ปิโตรเคมีอาจพักฐาน

.

.

อย่างไรก็ตาม ช่วงปลายปีซึ่งเป็นฤดูหนาวของยุโรป (เดือนธ.ค. - ก.พ.) เชื่อว่าราคาสินค้าพลังงานจะพุ่งขึ้นอีกครั้งจากปัญหาอุปทานก๊าซขาด แคลน จะเป็นโอกาสเข้าเก็งกำไรหุ้นพลังงานต้นน้ำ และโรงกลั่นที่เน้นการผลิตน้ำมันขั้นกลางอีกครั้ง

.

.

สำหรับการเลือกหุ้นทางพื้นฐาน บล.หยวนต้า (ประเทศไทย) ชอบ BANPU (แนะนำ “ซื้อ” ราคาเหมาะสม 16.10 บาท) ขณะที่การลงทุนในปี 2566 ภายใต้ มุมมองที่ระมัดระวังต่อราคา Commodity แต่คาดหวังการฟื้นตัวที่ดีของกิจกรรมเศรษฐกิจในประเทศหลัง ภาคการท่องเที่ยวฟื้นตัว มองว่านักลงทุนระยะกลางอาจทยอยสะสมหุ้นได้ประโยชน์จากสภาพแวดล้อม ข้างต้น และ PTG (แนะนำ “ซื้อ” ราคาเหมาะสม 19.40 บาท)

.

.

สำหรับความเสี่ยง – มาจากการเติบโตของเศรษฐกิจโลก, นโยบายการเงิน, สถานการณ์การเมืองรัสเซีย vs ยูเครน, นโยบายการผลิตของ OPEC+, ข้อตกลงนิวเคลียร์อิหร่าน, มาตรการ Zero-Covid ของจีน, ความเข้มข้นของนโยบายคว่ำบาตร สินค้าพลังงานรัสเซีย, ภัยธรรมชาต,อัตราแลกเปลี่ยน, นโยบายด้านด้านพลังงานสะอาด

.

.

ติดตามข่าวหุ้นและการลงทุนทางไลน์

• Line @TNNWEALTH : https://bit.ly/3tCKmiD

———————————————————————

ติดตาม TNN Wealth ผ่านช่องทางต่าง ๆ ได้ที่

• Website : https://bit.ly/TNNWealthWebsite

• Youtube : https://bit.ly/TNNWealthYoutube

• TikTok : https://bit.ly/TNNWealthTikTok

หรือดูรายการ Live ได้ทาง https://bit.ly/3HmUu4O